2022.01.13

中小企業経営者の役員報酬を決める際のポイント3つ

大垣市の税理士、春日部です。

今回は「中小企業経営者の役員報酬」をテーマにお話ししていきたいと思います。

中小企業の経営者はどんな点を考慮して、役員報酬を決めるとよいでしょうか。

ここでは、そのポイントとして以下3つを紹介します。

- 自分や家族の生活費を考える

- 所得税・住民税・社会保険料・法人税とのバランスをとる

- 余裕があれば、企業規模の維持、拡大

以下1つずつ解説します。

1.自分や家族の生活費を考える

中小企業の経営者にとって、役員報酬とは自分や家族の生活費になるものです。

高く設定しすぎるのもよくありませんが、少なくともその報酬によって自分や家族が不自由なく生活できる必要があります。

最低限どのくらいないと生活できないか、というのを設定しておくようにしましょう。

それが役員報酬を決める際の1つの基準になります。

2.所得税・住民税・社会保険料・法人税とのバランスをとる

役員報酬を設定する際に、考慮にいれたいのは様々な税金とのバランスです。

役員報酬を高くすればするほど、個人の所得税や住民税は高くなります。

また役員報酬が高くなるほどに、社会保険料の負担も大きくなります。

社会保険料は、年収の約30%を企業と従業員個人が折半して負担しています。

だからといって、役員報酬を下げればよいというわけではありません。

役員報酬は、法人の損金(経費)にできるため、役員報酬を下げるということはそれだけ法人の経常利益が多く残るということになります。経常利益が多ければ、今度はその分だけ法人税が高くなるわけです。

ここで、個人の所得税率と、法人税等(法人住民税・事業税を含む)率を、考えてみます。

個人の所得税率

個人の所得税率は、累進課税です。

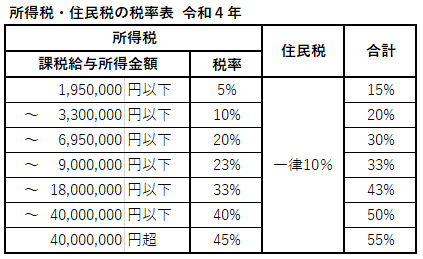

所得が大きいほど、税率も高くなります。(下図参照 住民税込みの税率です)

個人住民税率は、一律10%です。

法人税等率

一方、法人税等率は、大まかに言って、所得800万まで、約25%の一定税率です。

所得800万を超えても、ここ近年、日本の法人税等率は下がっています。(目安:約35%位)

ですから、個人の課税所得(給与所得控除後の金額)を900万円以上にするなら、法人税等の方が税率は低く、個人で給与を取って課税されるよりも、法人に利益を残して法人税等を課された方が、税率の面では得です。

法人によって、ケースバイケースなので、ひとつの考え方です。

3.余裕があれば、企業規模の維持、拡大

経営者は、会社の設立当初は、税金を支払うのはもったいないと考えがちですが、

経営の事がわかってくると納税できない企業は生き残れないという事に気付きます。

納税できない=利益が上がらないという事は企業が拡大できないからです。

改めて役員報酬の決定方法に話を戻します。

予想売上5,000万円、役員報酬以外の予想経費が3,000万円の場合、

法人税等を減らしたいなら、いくらにすれば良いでしょうか?

役員報酬を2,000万円とすれば、

売上5,000万円-経費3,000万円-役員報酬2,000万円=利益ゼロ

となり、法人税等はゼロとなります。

でも、もし、生活費として年収1,000万円あれば十分だというのであれば、

役員報酬を1,000万円に設定してはいかがでしょうか?

これは必要生活費から考えた役員報酬の設定方法です。

売上5,000万円-経費3,000万円-役員報酬1,000万円=税引前利益1,000万円

となり、法人税等は350万円程度かかりますが、会社には650万が残ります。

この利益650万円で再投資を行い、より多くの利益を出すようにするのです。

これが企業成長の原資となります。

利益が十分に上がらないうちは法人税をゼロにするようにし、

納税負担を抑えながら企業規模の維持を図り、十分な利益が計上できる環境になったら積極的に利益を計上し、法人税等を支払い、残ったキャッシュで、再投資をしていくのも、1つの考え方です。

ここまでご覧いただきまして、誠にありがとうございます。

今回は、「中小企業経営者の役員報酬」についてお話させていただきましたが、いかがでしたでしょうか。

この記事をご覧いただき、ご参考になれば幸いです。