大垣市の税理士、春日部です。

今回は「被相続人の居住用財産(空き家)の譲渡所得の3,000万控除特例」を

テーマにお話ししていきたいと思います。

譲渡所得の控除について

相続または遺贈によって空き家およびその敷地を取得した相続人等が、

相続日から起算して3年を経過する日の属する年の12月31日までに、

- 被相続人居住用家屋及びその敷地

- 被相続人居住用家屋の敷地等

を売却した場合、一定の適用要件を満たしていれば、

その売却に係る譲渡所得金額から最大3,000万円を控除できます。

※租税特別措置法第35条3項/出典:e-Govポータル (https://www.e-gov.go.jp)

当事務所でも、お子様達が田舎の土地を離れ、既にそれぞれの家をお持ちの状況で、

親御様が亡くなりご実家が空き家となった場合に、売却をお考えになる方もいらっしゃいます。

空き家の譲渡特例について

空き家を早期に譲渡するよう相続人を後押しするために設立された特例です。

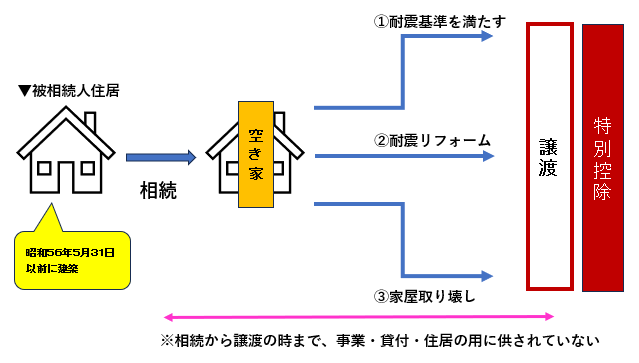

家屋が昭和56年5月31日以前に建築されたものであること、

売却金額が1億円以下であることをはじめ、様々な適用要件が設けられています。

空き家を譲渡する場合、その家が一定の耐震基準を満たすことも要件です。

当事務所のお客様で、空き家となった古い家を取り壊し、敷地を売却されて、この3,000万控除特例を使われたお客様がいらっしゃいました。

ご兄弟がいらっしゃる場合、 一人の方が相続されても(共有も可)、売却価額から取り壊し費用を差し引いた金額を、他のご兄弟に分配されると、理解が得られやすいです。

また、被相続人が老人ホーム等に入所するなど、相続開始の直前に被相続人が住んでいらっしゃらなくても、一定の要件を満たす場合、入所直前まで住んでらっしゃれば、この特例を受けることができます。

ここまでご覧いただきまして、誠にありがとうございます。

今回は、「被相続人の居住用財産(空き家)の譲渡所得の3,000万控除特例」について

お話させていただきましたが、いかがでしたでしょうか。

この記事をご覧いただき、ご参考になれば幸いです。