大垣市の税理士、春日部です。

先日、相続時精算課税を予定されているお客様から相談を受けました。

相続時精算課税制度は、令和6年1月以降、大幅に改正され、大変注目を集めている贈与制度です。

ただ、相続時精算課税制度は「必ず選択した方がお得!」というものではありません。

選択することを検討している人は、申請を行う前に春日部敬子税理士事務事務所に相談ください。「お客様の場合、相続時精算課税制度を選択した方が、納める税金を抑えられる可能性が高いのか」シミュレーションいたします。

そのお客様は、一時にまとまった金額の生前贈与を予定され、相続時精算課税をご希望されていたので、以下の二つの贈与の説明と、相続時精算課税制度の特徴と、今回の改正について、ご説明しました。

相続時精算課税制度とは

相続時精算課税制度とは、贈与税の制度の1つです。

贈与税の制度には、相続時精算課税制度と暦年課税制度の2種類があります。

相続時精算課税制度は令和6年1月以後の贈与について、年間110万円の基礎控除額の創設など、大きな見直しがありました。 以下は、改正後の内容です。

- 相続時精算課税制度:基礎控除額110万円を超えた贈与は、累計2500万円まで贈与税は課税されない。ただし、基礎控除額を控除した残額は、制度の名前の通り相続時に相続財産に加算(精算)され、相続税が課税される。

- 暦年課税制度:基礎控除額110万円を超えた贈与は、その年ごとに贈与税が課税される。

(改正により、生前贈与により取得した財産が、相続財産に加算される期間が、相続開始前3年以内から、7年以内に延長された)

|

暦年課税制度 |

相続時精算課税制度 |

|

|---|---|---|

|

財産を渡す人 |

誰でも可 |

60歳以上の父母又は祖父母 |

|

財産をもらう人 |

誰でも可 |

18歳以上の子や孫(養子を含む) |

|

贈与税が非課税となる金額 |

基礎控除額 年間110万円 |

基礎控除額 年間110万円 |

|

贈与税の税率 超過累進税率(10%~55%) |

基礎控除額及び特別控除額を超えた部分に対して一律20% |

相続時精算課税

贈与時

相続時精算課税を選択した受贈者は、 特定贈与者ごとに、1年間に贈与により取得した財産の価額の合計額から、 基礎控除額(110万円)を控除し、 特別控除(最高2,500万円)の適用がある場合はその金額を控除した残額に、 20%の税率を乗じて、贈与税額を 算出します。

相続時

精算課税を選択した受贈者は、 特定贈与者から取得した贈与財産の贈与時の価額から、基礎控除額 を控除した残額を、その特定贈与者の相続財産に加算します。

暦年課税

贈与時

1年間に贈与により取得した財産の価額の合計額から基礎控除額110万円 を控除した残額に、一般税率又は特例税率の累進税率を適用して、贈与税額を算出します。

相続時

相続又は遺贈により財産を取得した方が、その相続開始前7年以内に被相続人から贈与により取得した財産がある場合には、その取得した財産の 贈与時の価額を相続財産に加算します。 ただし、延長された4年間に贈与により取得した財産の価額については、 総額100万円まで加算されません

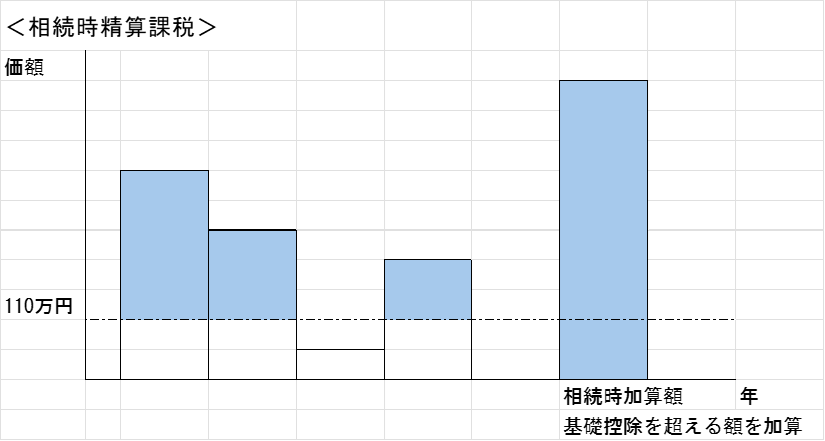

お客様には、図を示して、基礎控除ができたことの毎年申告時のメリットと、また、

精算課税選択以降に、贈与を受けても、基礎控除(110万円)以下なら、贈与税申告が不要なことを、ご説明すると、「とても使い勝手が良い」と、喜んでいらっしゃいました。

以上まとめますと、改正の内容は、

・贈与税計算時は、基礎控除(110万)を控除し、特別控除(最高2,500万)の摘要があること

・相続時には、贈与財産額から基礎控除額(110万円)を控除した金額を、相続財産に加算すること

です。

ご参考になれば幸いです。