大垣の税理士、春日部です。

昨日は、うれしいことがありました。

お客様から、消費税の納めすぎの20万円弱が、戻ってきたとのお知らせを受けました。

そのお客様は、2つの事業を一法人化されていました。

① 一方は、消費税が非課税売上の多い事業。

例としては、介護福祉施設(介護保険適用)、病院医院、調剤薬局等(社会保険適用)、結構ありま

す。

⓶ 一方は、消費税が課税売上の事業。

例としては、一般的な事業は、ほとんどです。

それぞれ、一方を親御さんが、一方をご子息さんがされていました。

一法人化しているメリットとして、以下があげられます。

- 2事業で、それぞれが、役員報酬をとれる(社会保険加入)

- 消費税上の理由

一方は非課税売上が多いといっても、少額の課税売上もあります。

消耗品費等、課税売上と、非課税売上に、「共通して対応」する経費もあります。

一方の課税売上の事業の経費は、全て「課税売上対応」になります。

経費の(支払った)消費税については、課税売上にかかった部分は全額控除して良いけれど、

非課税売上にかかった部分は控除を認めません。

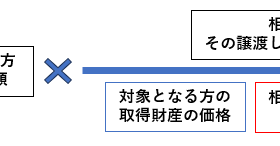

どちらにもかかった「共通対応」は、

課税売上割合( 課税売上高/(課税売上高+非課税売上高) )分だけ控除することになる

ので、(⓶を入れることにより、)課税売上割合を高めて、消費税を少なくすることができます。

前期、社用車を購入されて、消費税は10%。

結構な額×課税売上割合分、引けます。(2事業ともに使用する共通対応なので)

ちょうど、親御さんが、事業をおやめになるとのことで、前の税理士さんから、私に代わるタイミングでした。

前の税理士さんは、大先輩で、上記の消費税の複雑な計算も、きちんとされて、立派な方でした。

ただ、前期は、2期前の課税売上高が、1千万以下で、免税でしたが、インボイス登録して、課税事業者になっていました。

今期から私だったので、前期の決算書等頂いて、消費税の申告書を見ると、「一般課税方式」で、

上記の複雑な計算を、きちんとされていましたが、

「インボイスの2割特例」 (売上の消費税の2割納付) の額の方が、20万円弱少なく済みます。

社長様に、ご説明し、大先輩である前の税理士さんに、お電話しました。

その方は、快く、「こちらで、修正して、まだ期限内申告なので、申告しておくね」と、仰ってくださいました。

「人は、やはり、人柄だな」と、思った瞬間でした。

やはり、尊敬できる先輩です。

もう、社長様が、前の申告税額で消費税納付したあとだったので、20万円弱戻ってくるのに、時間がかかりましたが、

昨日、戻ってきたそうで、お客様にも、喜ばれました。

消費税は、簡単そうに見えて、奥が深いです。

ご参考になれば、幸いです。