大垣市の税理士、春日部です。

今回は「相続税の申告期限」をテーマにお話ししていきたいと思います。

相続税の申告期限は、死亡したことを知った日の翌日から10か月以内と、定められています。例えば、10月20日に亡くなった場合には翌年の8月20日が申告期限になります。

もし、この期限が土曜日、日曜日、祝日などに当たるときは、これらの日の翌日が期限となります。相続税の納付期限も、申告期限と、同じ日です。

この申告期限を過ぎると、ペナルティの税がかかったり、特例が受けられなかったりと、デメリットが大きいです。申告期限の延長はできるのか、また、どうしても間に合わない場合の対処法についても書いていきます。

<ペナルティの税>

① 延滞税

延滞税は、期限までに、相続税を納付しなかった場合に、課税されます。

課税される税率は、年度によって変動しますが、令和3年現在は、2.5%です。

②無申告加算税

無申告加算税は、申告期限内に申告しなかった場合に、課税されます。

・自主的に申告を行った場合:納付した税額の5%

・税務署の指摘により申告を行った場合:納付した税額の15%

③重加算税

重加算税は、財産の仮装隠ぺいを行った場合に課税される重いペナルティです。

・申告書を提出している場合:追加で納付した税額の35%

・申告書を提出していない場合:追加で納付した税額の40%

<特例が使えない>

相続税申告には様々な特例があります。

この特例を上手に適用することにより相続税額を大幅に軽減することが可能です。

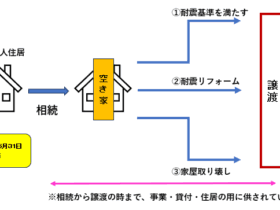

ただし、特例には適用条件があり、「申告期限内に申告を行うこと」が条件になっている特例があります。代表的な特例は「小規模宅地等の特例」と、「配偶者の税額軽減」、「農地の納税猶予」です。

配偶者の税額軽減は、1億6千万円か、配偶者の法定相続分相当額のうち、

どちらか多い金額までは、配偶者に相続税はかからないという制度で、税額を大きく減額できます。

また、小規模宅地等の特例は、利用しやすく、相続税額を大きく軽減することができますので、

特例の適用の有無で大きく相続税額が異なります。

<相続税の申告期限の延長>

相続税申告の申告期限は、原則的に延長することはできません。

ただし、例外的に認められるケースもあります。

直近では、新型コロナウイルス感染症での個別延長が認められています。

税務署へ、前もって、そのやむを得ない旨を連絡し、相続税申告書の余白に、

「新型コロナウイルスによる申告・納付期限延長申請」である旨を付記することで、

税務署長等が指定した日(やむを得ない理由がやんだ日から2か月以内)まで申告期限を延長することができます

<どうしても、間に合わない場合>

「財産の評価額の計算は終わっているが、相続人間で、遺産分割が決まらない場合」には、

財産を、それぞれ、法定相続分で分割したと仮定して、未分割の相続税申告書を作成し、

「申告期限後3年以内の分割見込書」を添付して税務署に期限内に申告をする方法があります。

申告期限後3年以内の分割見込書とは、まだ遺産分割が決まっていない財産については、

今後3年以内に分割する見込みであるという意思表示です。

この未分割の申告のときには、配偶者の税額軽減や小規模宅地の特例は適用できません。

これらの特例は、遺産分割が確定した後に再度税務署に申告をすることにより適用が可能となります。

遺産分割が確定したら、改めて更正の請求(還付の請求)、または修正申告(追加の納付)を行い、相続税額の調整を行います。

ここまでご覧いただきまして、誠にありがとうございます。

今回は、「相続税の申告期限」についてお話させていただきましたが、いかがでしたでしょうか。

この記事をご覧いただき、ご参考になれば幸いです。