大垣市の税理士、春日部です。

今回は「農地の納税猶予の特例」をテーマにお話ししていきたいと思います。

農地をお持ちの方や農地を相続する見込みのある方はぜひ参考にしてください。

高齢のお父様が農業を営んでいた農地があって、でも、息子さんはサラリーマンなので、農業を専業にすることはできない。今、現状、そういうご家庭も多いと、思います。

①相続人の全員が農業を引き継ぐ意思がない場合、農地を売却したいとお考えではないでしょうか。

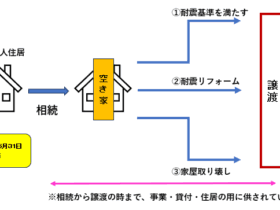

農地の売却は、農地のまま農家に売却するか、農地以外に用途変更して売却するかの2つの方法が認められています。どちらも、農業委員会の許可が必要です。

また、宅地に転用するのであれば、そこに家を建てて生活する時の利便性を考慮する必要があります。生活するのに不便な立地であれば、買い手がつかないか、安い価格で売却する可能性を考えておかなければなりません。

②農地を相続した場合は、相続税で農地の納税猶予の特例を適用することができます。

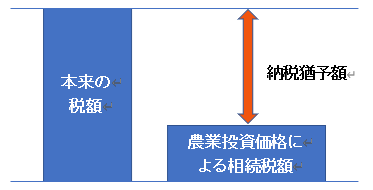

農地は面積が広いため、相続税が課税されると税額が高くなってしまいます。納税のために農地を処分すると、後継者が農業を続けられなくなるという弊害があります。

そこで、後継者が農業を続ける場合や、一定の条件のもとで農地を貸し出す場合は、農地にかかる相続税を猶予する特例が設けられています。

この、一定の条件のもとで農地を貸し出すことを、特定貸付*1 といいます。

(*1)特定貸付とは、市街化区域外の農地を、農業経営基盤強化促進法等の規定に基づく事業により、貸し付けることをいいます。

この特例では、相続人が農業を続けることを前提に、一定額(農業投資価格に基づいて計算した相続税額)以外の部分について相続税の納税を猶予・免除しています。制度上は納税の猶予ですが、農業を継続しているとそのまま免除されることがほとんどです。

相続税の納税猶予の特例の適用要件

相続税の納税猶予の特例が適用できる要件は細かく定められていますが、おおむね次のとおりです。

- 被相続人が農業を営んでいた

- 相続税の申告期限までに相続人が農業を引き継ぎその後も継続するまたは、相続税の申告期限までに特定貸付を行い、その後も継続する。

- 相続税の申告期限までに遺産分割されている

売却可能であれば、いったん相続して、前述の①も良いと思いますし、

不可能そうであれば、②の特定貸付で、農地の納税猶予の特例を適用する(そういうお客様もいらっしゃいました)のも良いと思います。

もちろん、この特例の趣旨どおり、農業を続けられるのも良いと、思います。

実際、お客様で、ご先祖様からの農地なのでと、相続後も、土日は、田の耕作をされるお客様もいらっしゃいました。

ここまでご覧いただきまして、誠にありがとうございます。

今回は、「農地の納税猶予の特例」についてお話させていただきましたが、いかがでしたでしょうか。

この記事をご覧いただき、ご参考になれば幸いです。