大垣市の税理士、春日部です。

今回は「法人成り(法人化)のタイミング」をテーマにお話ししていきたいと思います。

法人化のタイミングを考えた場合、以下3つのポイントがあります。

①利益額

利益額で判断する理由は、事業から生じる利益が同じでも、

個人事業と法人では利益に対する税金が変わってくるからです。

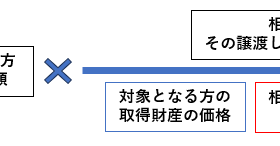

個人事業主が得た事業所得から基礎控除や配偶者控除などの所得控除を引いた、

課税総所得金額に対しては、所得税、住民税、個人事業税が課税されます。

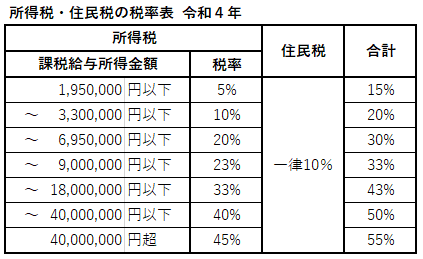

その税率は、

- 所得税が所得金額に応じ5%~45%(所得金額が増えると税率が高くなる超過累進税率)

- 住民税は10%

とされています。個人事業税の税率は、業種により3~5%です。

一方、法人所得については法人税、法人事業税、法人住民税などが課税されます。

これを、合計して「法人税等」とすると、大まかに言って、中小法人は

- 所得800万円まで25%

- 所得800万円を超える所得については35%程度

の税率となっています。

そのため、税負担を考慮した場合、法人の法人税等税率よりも、

個人事業所得に対する税率が高くなる前のタイミングで法人成りするのがよいといえるでしょう。

一般的な所得金額の目安は、個人事業の利益が800万円を超えたあたりで法人成りするとよいといわれています。

②売上高

売上高は、消費税の納税義務者(課税事業者)になるかどうかに影響を与えます。

適切なタイミングで法人成りすることで、消費税を納め始める時期を2年先送りできる可能性があります。

個人事業主の2年前の消費税課税売上高が1,000万円を超える場合、

消費税の課税事業者となり、消費税を納める義務が生じます。

仮に、2年前の課税売上高が1,000万円を超えて、個人事業主として消費税の課税事業者に該当することになる場合、そのタイミングに合わせて法人成りすることによって、消費税の納税義務は免除されます。

新しい法人は個人事業主とは別人格ですので、個人事業主の過去の売上高は影響がありません。

法人の設立年度は、納税義務の判定に必要となる2年前の売上高がないことになります。

また、翌年度についても2年前の売上高はなく、初年度の開始半年間の売上高が1,000万円以下であれば免税事業者となります。

そのため、新規に法人を設立した場合は、設立後2年間は消費税の納税義務が免除される可能性が高いのです。

ただし、資本金1,000万円以上で設立された法人は設立事業年度から課税事業者となる特例規定がありますので、資本金の設定には注意が必要です。

③社会保険

法人化すると、社会保険への加入義務が課されます。

(個人事業でも、従業員5人以上は、社会保険の加入義務がありますが、事業主は、加入できません)

社会保険料は、労使折半なので、法人が半分負担しなければならないデメリットもあります。

しかし、社会保険に加入するメリットも存在します。例えば、

- 親族を、社会保険の扶養に入れることができる(親族の収入が130万円以下)

- 将来の年金の給付額があがる(国民年金に比べ、厚生年金は2階建て構造)

- 従業員を採用しやすくなる

といったものです。

上記のようなメリットを踏まえ、社会保険への加入を決めたときには個人事業を法人化することを検討すべきです。

また、社会保険に関連して。

私のお客様で、個人事業主で、主の事業と、副業のような事業(主の事業とは別の種類の事業)をされている方がいらっしゃいました。

その方は、国民健康保険料が高額であること(大垣市の場合、限度額99万円)を負担に思っていらして、国民年金を長年納めてきたこともあり、そろそろ、負担を減らしたいと、ご相談がありました。

ただし、そのまま、法人化すると、役員報酬に対する社会保険料が高額になる心配もしていらっしゃいました。

そこで、主の事業はそのまま個人事業主で、副業のほうで法人設立しました。

主のほうと比べると売上も少ないので、毎月の役員報酬も低く設定し、その法人で、社会保険に加入し(役員報酬が低いため社会保険料も負担が少なくてすむ)、奥様を、社会保険の扶養にしました。(奥様の給与は、130万円以下)

これで、奥様も、国民年金を納付していたのが、不要になりました。

「国民健康保険料+国民年金」に比べ、社会保険料が格段に少なくなり、喜ばれています。

主の事業で、法人化するより、将来年金給付額は、少なくなりますが、かわりに、小規模企業共済を継続して、将来に備えていらっしゃいます。

特別な場合かもしれませんが、このようなケースもあります。

ここまでご覧いただきまして、誠にありがとうございます。

今回は、「法人成り(法人化)のタイミング」についてお話させていただきましたが、いかがでしたでしょうか。

この記事をご覧いただき、ご参考になれば幸いです。