大垣市の税理士、春日部です。

今回は「配偶者特別控除」をテーマにお話ししていきたいと思います。

商工会の確定申告の税務援助に行った時のお話です。

そこでは、会員のお客様と面談しながら、所得税確定申告を行います。

退職後、嘱託として、複数の会社の給与があり、また、不動産所得もあるので、所得控除は確定申告でなさるお客様から質問がありました。

奥様の年金が、130万円以上あって、社会保険の扶養ではない方なのですが、

「所得税のほうは、配偶者特別控除が受けられるのではないでしょうか」と。

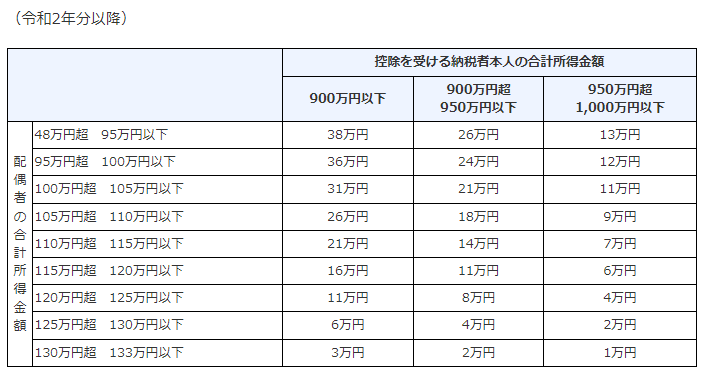

所得税では、配偶者に48万円を超える所得があるため、配偶者控除の適用が受けられないときでも、配偶者の所得金額に応じて、配偶者特別控除が受けられる場合があると、決められています。

その場合とは、以下のように、定められています。

①配偶者の年間の合計所得金額が

48万円超133万円以下(給与収入だと、103万円超201万以下)であり、

②控除を受ける納税者本人のその年における合計所得金額が

1,000万円以下(給与収入だと、1,195万円以下)であること。

出典:国税庁ホームページ(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1195.htm)

その方の場合、納税者本人の合計所得と、配偶者の合計所得から、無事、配偶者特別控除を受けることができました。

配偶者の年金または給与が、130万ちょっとの方は、ご注意ください。

社会保険の扶養にはなりませんが、所得税で、配偶者特別控除が受けられる場合があります。

その方の場合、前年も、配偶者特別控除を受けられるにも関わらず、受けてらっしゃらなかったので、前年分の「更正の請求」もして差し上げました。

更正の請求とは、申告期限後に、納め過ぎの税金がある等の時に、行う手続きです。

更正の請求ができる期間は、原則として法定申告期限から5年以内です。

補足:妻が扶養に入るための「年収の壁」

扶養には、社会保険上の扶養と、税制上の扶養の2種類があります。

ここでは、給与収入について、補足します。(夫の給与収入の条件は、割愛します)

(1)103万円の壁と配偶者控除【税制上の扶養】

妻の給与収入が103万円以下であれば、夫は38万円の「配偶者控除」を受けることができます。

また、妻も103万円以下の所得であれば自身に、所得税はかかりません。

(2)すべての人が社会保険に加入する130万円の壁【社会保険上の扶養】

給与収入が130万円を超えるとすべての人が社会保険に加入することになります。

(3)150万円の壁と配偶者特別控除【税制上の扶養】

妻の給与収入が103万円を超えても、150万円以下であれば、夫は別途38万円の「配偶者特別控除」を受けることができます。配偶者特別控除は、妻の給与収入が150万円を超えると徐々に少なくなります。そのため、150万円の壁というのは、夫が満額の配偶者特別控除を受けるための境界となります。

(4)201万円の壁と配偶者特別控除の適用なし【税制上の扶養】

妻の給与収入が201万円を超えると、配偶者特別控除がなくなってしまいます。

ここまでご覧いただきまして、誠にありがとうございます。

今回は、「配偶者特別控除」についてお話させていただきましたが、いかがでしたでしょうか。

この記事をご覧いただき、ご参考になれば幸いです。