大垣市の税理士、春日部です。

今回は「法人と相続税」をテーマにお話ししていきたいと思います。

法人の相続税とは

「法人」というと、「法人税」が頭に浮かぶかもしれません。

もちろん、役員報酬を受け取れば「所得税」も関係しますが、

「相続税」までは浮かばないかもしれません。

実は、法人においても「相続税」が発生することがあるのです。

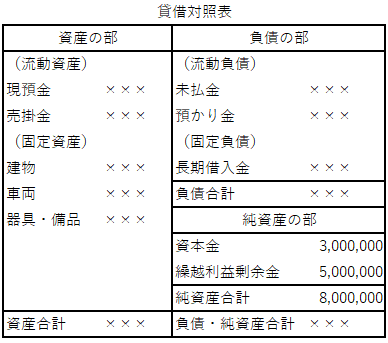

法人の貸借対照表を見てみましょう。

以下のようになっています。(簡略化しています)

ここでは、「純資産の部」に注目します。

「繰越利益剰余金」には、毎期の純利益が貯蓄されていきます。

図のように、

法人設立時は資本金のみですが、長い間に繰越利益剰余金が貯蓄されていき、

「純資産」合計が、資本金の何倍にもなることもあります。

(もちろん、「純資産」の増加に均衡するように、「資産」も増加しています)

この株も相続財産となるため、一株あたりの株価が上がり、

相続税対策が必要となってくるのです。

株式の評価について

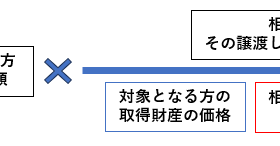

取引相場のない株式(中小企業の株式)の評価は、総資産、従業員数、取引金額により、

大会社、中会社、小会社と区分して、以下の方法で行われます。

(1)大会社

類似業種比準方式

類類似業種の株価を基に、評価する会社の一株当たりの

「配当金額」、 「利益金額」および「純資産価額(簿価)」の3つ

で比準(比べて)して評価する方法です。

(2)小会社

純資産価額方式

会社の総資産や負債を原則として相続税の評価(時価)にして、

その評価した総資産の価額から、負債や評価差額に対する

法人税額等相当額を差し引いた残りの金額により評価する方法です。

(3)中会社

中会社は、大会社と小会社の評価方法を併用して評価します。

中・小会社の場合、「純資産価額方式」が関係してきます。

純資産は、資産から負債を引いたものですが、「純資産価額方式」は、

時価の資産から時価の負債を引いたもの、つまり時価の純資産とも言えます。

(時価の資産に土地等不動産が含まれると、時価が値上がりした場合、

その分時価の純資産は増えます)

この時価の純資産を発行済み株数で割ったものが、一株当たりの株価になります。

法人設立時の資本金払込金額の何倍にもなることがあります。

事業承継税制

前述のように、一株あたりの株価があがり個人所有の財産と合計すると、

相続税が大変大きくなってしまうことがあります。

そうなると、後継者(お子さん)へ引き継ぐ時(相続する時)、

相続税の負担が大きくなり、資金繰りに困るということが起こり得ます。

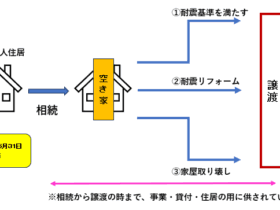

このような場合に適用できる税制として、「事業承継税制」があります。

事業承継税制とは、後継者が取引相場のない会社の株式を、

先代経営者等から贈与・相続により取得した際、都道府県知事の認定を受けると、

株式分に対応する贈与税・相続税の納税が猶予又は免除される制度です。

4年前ほどに始まった制度ですが、申請期限が設けられています。

私のお客様でも認定を受ける動きがありました。

1法人だけなら単純なのですが、複数法人を持ってらっしゃるとか、

不動産保有法人があると、法人税法の「組織再編税制」を絡めることができるので、

やっと動き始めることができるようになってきました。

ここまでご覧いただきまして、誠にありがとうございます。

今回は、「法人と相続税」についてお話させていただきましたが、いかがでしたでしょうか。

この記事をご覧いただき、ご参考になれば、幸いです。